五分鐘產業速報~帶您快速掌握全球經貿與產業近期關注現況

文:黃雅靖、葉雯青

一、經濟概述

(IMF) 4月在世界經濟展望報告中最新預測,2023年全球經濟成長率將從2022年3.4%下修0.6個百分點至2.8%,國際高通膨及升息政策、烏俄戰爭僵持、美中科技戰角力持續、美歐中小型銀行在3月陸續爆發危機事件,金融體系仍存風險,加上中國大陸解封後復甦並未如預期等因素下,全球景氣於第2季尚未看到反彈訊號。美國聯準會(FED)自2022年初以來為抑制通貨膨脹啟動升息,一年多以來累積升息20碼,聯邦基金利率來到5.00%~5.25%區間,是2007年8月以來最高的利率區間,升息政策持續發酵,壓縮消費動能。相對在亞太地區方面,國際貨幣基金(IMF)5月公布亞太區《區域經濟展望》,預測今年經濟成長率將從去年3.8%上修至4.6%,主要受到中國與印度樂觀前景,提供亞太區經濟成長的主要動力。

5月製造業採購經理人指數(PMI)仍位於景氣榮枯交界點 (PMI=50)下,連續三個月指數持平維持49.6%。美國PMI微幅下滑至46.9%,略低於上月47.1%;歐元區PMI為44.8%,連續四個月呈現萎縮狀態;中國大陸經濟復甦動能不強,其PMI 為48.8%,較上月微幅下滑0.4%;東協地區51.1%,則較上月下滑1.6%。中華經濟研究院公布今(112)年5月台灣製造業PMI續跌至41.3%,較上個月下滑1.5個百分點,呈現連續三個月緊縮,部分原因為往年第二季為下半年新品上市前拉貨布局,惟製造業調節庫存,新增訂單已連續三個月呈現緊縮。五項組成指標新中,新增訂單數量(34.3%)、生產數量(36.9%)、人力僱用數量(46.4%)、供應商交貨時間(43.5%)與存貨(45.3%)皆續呈緊縮;製造業之未來六個月展望指數已連續13個月回報未來緊縮,指數續跌至38.2%,較上一個月回跌6.7個百分點,對於未來景氣偏向保守。

隨各國疫情逐漸趨緩,機械產業相關之實體展覽會接連展出,從今(2023)年3月辦理台北國際工具機展(TIMTOS)辦理一系列ESG action!系列活動,扣合近期全球關切的環保與減碳議題,以及4月辦理的中國國際機床展覽會(CIMT)以「融合創新,數智未來」為主題,現場參展人潮均優於預期廠商反映熱烈,後續訂單發酵可望帶動出口成長。接著下半年將舉辦全球最大工具機專業展的德國漢諾威世界工具機展(EMO Hannover),展覽將為工具機產業挹注不少商機,目前產業景氣推測將在今年下半年好轉,預期展後接單可望逐步回升,挹注新的訂單動能。

二、2023年臺灣機械產業進出口現況

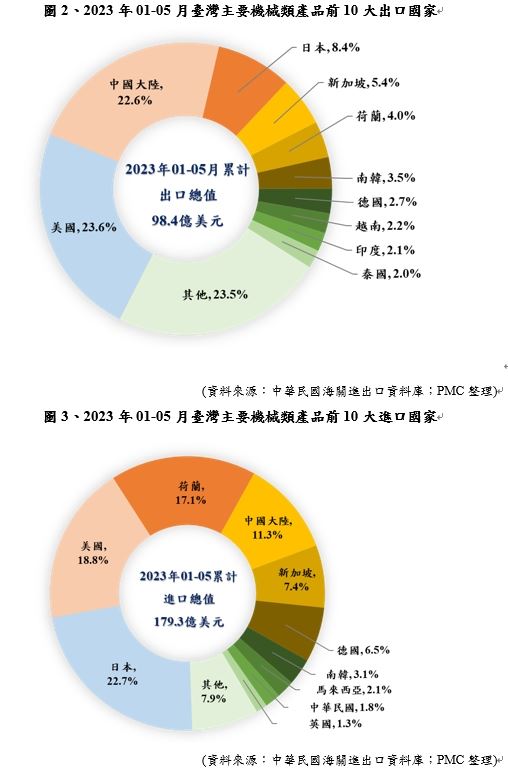

依據財政部統計我國今(112)年1~5月機械出口值為98.4億美元,較去(111)年同期減少19.0%。雖然COVID-19疫情已經受到控制,國際情勢仍存在不確定因素,包含烏俄戰爭尚未停歇、通膨升息等,導致終端需求不振,降低廠商投資設備意願。我國以外銷為主之機械產業,也無法獨善其身,承受國際間經貿情勢動盪的風險。

(一)前5大主要次產業出口統計:

電子/半導體設備:1~5月出口值為18.6億美元,較去(111)年同期減少10.6%。第一大出口國中國大陸因去年實施清零政策,嚴格管制當地產業生產活動而導致相關生產和設備投資暫緩,目前當地製造業正處於緩慢復甦階段。另加上近期美國、荷蘭以及日本三方達成初步共識,擴大對中國大陸科技制裁力道,導致中國大陸對我國該類產品的進口需求將大幅下滑,故今(112)年前4月出口值下滑36.3%。此外,加上全球通膨升息,終端需求疲軟蔓延,抑制其他各國廠商投資設備的意願。

工具機:1~5月出口值為10.5億美元,較去(111)年同期減少11.1%。目前客戶因應景氣復甦進行去庫存動作,加上地緣政治因素,導致客戶購置設備動作放緩。惟上台北國際工具機展及中國國際機床展接單商機挹注,可望於第2季開始逐步回升,迎接工具機產業春燕。

橡塑膠機械:出口值為3.2億美元,較去(111)年同期減少25.3%。由於原油價格上漲,再加上經濟復甦緩慢以及疫情解封致相關防疫塑膠製品需求減少,影響橡塑膠製品市場銷售情形,造成設備資本投資圍繞觀望保守氛圍。

木工機械:出口值為1.9億美元,較去(111)年同期減少47.5%。由於去(111)年疫情蔓延,帶起宅經濟、居家修繕DIY、防疫相關區隔措施等木工製品相關需求暴增,使去(111)年比較基期較高,而今年逐漸恢復疫情前水準,相較之下呈衰退趨勢。

食品及包裝機械:出口值為2.0億美元,較去(111)年同期減少16.2%。 該類產品與民生息息相關,惟去(111)年因為疫情與防疫政策,改變飲食習慣,提升外送餐點、食物包裝的需求,使去(111)年比較基期偏高,目前出口情形呈衰退趨勢。

(二)前3大出口國排名分析:

美國:位居我國機械產業第一大出口國,其出口值為23.2億美元(占23.6%),較去(111)年同期減少17.4%。美國製造業自去(111)年6月迄今,從成長幅度下滑並邁入衰退趨勢,近期業者面臨借款成本上升、庫存過剩等風險,經濟活動成長動能仍處於低靡。根據供應管理協會(ISM)公布數據,5月份美國製造業指數由47.1降至46.9,指數仍低於50,顯示該項活動處於萎縮狀態。由於美國市場景氣逐步緩慢回穩,連動影響資本支出的投資狀況,亦使得我國出口呈下滑趨勢。

中國大陸:位居我國機械產業第二大出口國,其出口值為22.2億美元(占22.6%),較去(111)年同期減少31.8%。中國大陸公布5月份中國製造業PMI再降至48.8榮枯線以下,而疫情期間的短期需求釋出完後,經濟基礎尚未恢復穩定,仍需持續關注後續發展。

日本:位居我國機械產業第三大出口國,其出口值為8.3億美元(占8.4%),較去(111)年同期增加7.6%。日本5月份製造業採購經理人指數(PMI)升至50.6,持續六個月低於榮枯線再度回至榮枯線以上,顯示當地製造業活動趨穩。另加上日本政府推出貨幣寬鬆政策、疫情解封後當地內需復甦等,給予產業正向影響,目前日本國內景氣已明顯回升。

(三)進口部分:

前三大進口來源國:2023年01~05月份累計臺灣機械產業進口總值約179.3億美元,較2022年同期減少2.8%。前三大進口國依進口值排序為日本(約40.8億美元,占出口總值約22.7%,比去年同期減少10.1%)、美國(約33.6億美元,占出口總值約18.7%,比去年同期減少5.4% )及荷蘭(約30.7億美元,占出口總值約17.1%,比去年同期增加13.3%)。

前三大進口產品:如表三所示,前三大進口產品為電子/半導體設備(進口值約102.9億美元、占整體進口總值約57.4%、與去年同期下滑1.7%)、流體機械(進口值約7.5億美元、占整體進口總值約4.2%、與去年同期下滑6.1%)及閥類(進口值約5.8億美元、占整體進口總值約3.2%、與去年同期下滑9.3%)。

目前因全球製造基地轉移而產生許多新的商機,但也因地緣政治因素影響而造成部分出口之減少,但智慧化與低碳化為國際製造業重要發展趨勢,具智慧與節能之設備為未來國際競爭力之所在,臺灣機械設備已完成先期布局,預期未來仍將有利於臺灣機械設備之出口成長。

(四)外銷部分:

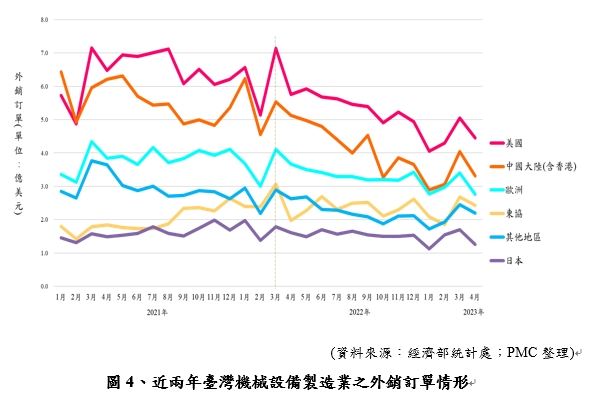

依據臺灣經濟部統計處統計顯示,2023年04月份臺灣機械設備業外銷訂單金額約16.4億美元,相較前(2022)年同期下滑21%;相較2023年03月份下滑15%。細看我國外銷至全球各地情形,如下圖4所示。2023年04月我國機械設備業外銷往美國地區的訂單金額約4.45億美元,相較前(2022)年同期下滑22.7%;外銷往中國大陸的訂單金額約3.31億美元,相較前(2022)年同期下滑35.4%;外銷往歐洲地區的訂單金額約2.43億美元,相較前(2022)年同期成長22.9%;外銷往東協地區的訂單金額約2.76億美元,相較前(2022)年同期下滑24.7%;外銷往日本地區的訂單金額約1.26億美元,相較前(2022)年同期下滑21.9%;外銷往其他地區的訂單金額約2.19億美元,相較前(2022)年同期下滑16.5%。由此趨勢可知,後續我國產業出口情形的成長動力較為趨緩。

三、產業關注議題及未來趨勢:

(一)歐盟正式通過碳邊境管理機制,於今年10月開始試行

依據英國的研究智庫(Energy & Climate Intelligence Unit, ECIU) NET ZERO TRACKER資料顯示,截至2023年5月全球已有148個國家承諾淨零碳排之目標,其所涵蓋的範圍包含全球88%的總排碳量、92%的GDP,以及全世界85%的總人口。因應氣候變遷衝擊,近年國際上積極推動相關政策,碳關稅納入貿易規範已是未來趨勢。歐美加速推動碳關稅制度,2021年7月歐盟執委會(European Commission)提出歐盟碳邊境管理機制(Carbon Border Adjustment Mechanism, 簡稱CBAM)草案,並於今(2023)年4月歐洲議會已正式通過CBAM法案,結束近兩年的談判,即將在今(2023)年10月1日起開始試行,試行期間僅要求進口商須申報產品碳含量,並同步提交碳排放相關報告,於2026年正式實行前尚不需繳納CBAM憑證(CBAM Certificate)費用。初期需計算碳含量的產品與涵蓋貨品項目包括鋼鐵及其若干鋼鐵中下游產品(如螺釘和螺栓及相關產品)、水泥、鋁及其若干鋁中下游產品(如鋁製容器、鋁製管配件等)、肥料、電力、氫氣等高碳排產品。初步預估台灣出口到歐盟以鋼鐵及金屬扣件為大宗,其中台灣為全球第三大螺絲出口國,其中出口至歐盟約占25%,顯示歐盟為台灣扣件重要外銷市場,而扣件產業被列於CBAM的納管範圍,其稅號7318系列產品包含鋼鐵製螺釘、螺栓、螺帽、車用螺釘、螺旋鈎、鉚釘、橫梢、開口梢、墊圈(包括彈簧墊圈)及類似製品等製品將直接受到影響,對我國扣件產業衝擊不小。而美國提出的碳關稅「清潔競爭法案(Clean Competition Act, 簡稱CCA)」草案,於今年4月已完成二讀,若通過,最快將在2024年開始徵收碳稅,初步徵收對象包含進口商與美國國內製造商,受影響的產業有化石燃料、精煉石油產品、石化產品、化肥、氫氣、己二酸、水泥、鋼鐵、鋁、玻璃、紙漿和紙張、乙醇等高碳排的初級產品,預計於2026年起,徵收對象將逐步擴大延伸。

歐美已經先行,預期各國陸續加入國際碳稅機制,勢必增加企業經營成本,而臺灣以出口導向,2022年出口總值達4,794億美元名列全球第17大出口國,為國際供應鏈重要的一環,臺灣無法置身事外。當前進行碳盤查與落實減碳行動將是企業的重要課題,供應鏈彼此對碳排數據的資料揭露必須透明,因上游供應鏈的碳排表現,攸關產品輸出國際的競爭力。企業面對國際淨零減碳趨勢,攜手打造綠色低碳供應鏈,朝淨零永續目標邁進,爭取綠色商機。

(二) 政府編列特別預算【推動產業及中小企業升級轉型】

為加速疫後經濟景氣復甦及因應全球經貿局勢變化,經濟部特編列疫後特別預算,協助業者穩健步調邁向疫後復甦,並同步加速朝向低碳化、智慧化升級轉型以符合全球淨零碳排趨勢與歐盟CBAM法案即將開始試行而面臨的減碳壓力。政府於今(2023)年2月三讀通過《疫後強化經濟與社會韌性及全民共享經濟成果特別條例,以下簡稱特別條例)編列總經費3,800億元將經濟成果與全民共享。主計總處預估,特別預算預估能使經濟成長率額外增加0.35至0.45%,有助激勵內需動能,以及強化整體經濟與社會韌性。

疫後特別條例為符合淨零轉型、永續經營之國際趨勢,其中編列317億元補助《推動產業及中小型企業升級轉型》措施,加速中小企業朝向低碳化及智慧化兩大主軸升級轉型,包含人才培訓、診斷輔導及製造業升級轉型補助等協助,加上推出低利貸款方案,為企業創造更大的資金及運營彈性。方案包含三個面向:一、提供業者診斷輔導:規劃專家團隊赴廠諮詢、診斷或輔導服務,包含碳盤查、低碳化診斷、智慧化診斷等報告;二、升級轉型補助:有一般個案輔導補助,亦可選擇推動以大帶小模式輔導,其中低碳化每案至少1+10(家)最高3,000萬元補助、智慧化每案至少1+4(家)廠商最高2,000萬元補助,以上下游供應鏈整體思維加強協助中小型製造業廠商升級轉型,將政府資源擴散到整體產業。同時規劃將全新設備購置費納入補助範圍內,最多可占計畫總經費三成,提升廠商轉型意願;三、人員培訓再充電:透過開設智慧化、低碳化等相關主題課程,協助企業跨出減碳第一步,由上而下建立碳管理能力。期盼產業能夠以大帶小與供應鏈一同穩住經營、留住人才,同時邁向升級轉型。

|